爱奇艺大裁员掀开互联网冬天一角,京东的冬天也来了吗?

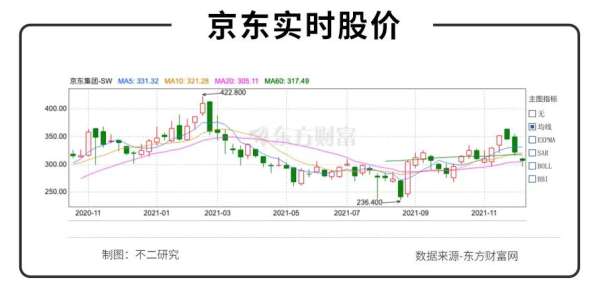

12月5日,京东集团(9618.HK,下称“京东”)纳入恒生指数生效;但在次日,或由于宏观原因影响,其市值再次跌破万亿港元。

此前的11月18日,京东发布三季报显示:其在2021Q3实现营收2187.08亿元,略超市场预期;但净利润亏损28.07亿元,由盈转亏。

当日,阿里巴巴(9988.HK,下称“阿里”)也发布三季报:当季营收2006.90亿元,低于市场预期;非公认会计准则下净利润为285.24亿元,同比下降39%。

财报发布当日,阿里和京东的股价走出相反趋势,京东股价上涨9.10%,阿里股价则下跌10.71%。

截至12月8日港股收盘,京东报收307.0港元/股,对应市值9547.7万亿港元;对比今年2月的市值高点12962.5亿港元,市值蒸发3414.8亿港元、已经跌去近3成。

或许资本市场也在“用脚投票”其对于京东未来的犹疑。

在「不二研究」看来,尽管京东主业保持涨势,但增收不增利的症结仍未解决;其商业模式更像重资产传统企业。当互联网红利见顶,京东、阿里、拼多多的电商“三国杀”已至下半场。

目前,京东的用户量难以匹敌阿里及拼多多,下沉市场开辟失利;电商“三国杀”下半场,京东的前路究竟在何方?

亏损28亿,增收不增利症结难解

1998年,刘强东在中关村创办了京东公司,但早期仅为传统IT渠道商,未涉足电子商务领域。

2004年,京东开始涉足电子商务领域,在刘强东的带领下不断发展,2014年5月于美国纳斯达克成功上市,2020年6月又于香港上市。

今年9月,徐雷接任京东总裁一职,创始人刘强东退居幕后,京东正在进入新的发展阶段。

11月18日,京东公布徐雷上任来第一份财报。

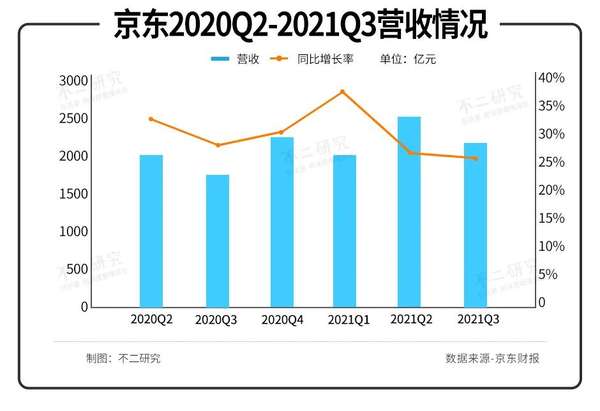

据京东三季报数据显示,其今年第三季度实现总营收2187.08亿元,同比增长25.54%。2021年Q1和Q2营收则分别为2031.76亿元,2538.00亿元,分别同比增长38.97%和26.23%。

从营收角度看,京东2021年单季度营收增长保持相对稳定,同比增速均在25%以上,但已出现小幅下滑趋势。

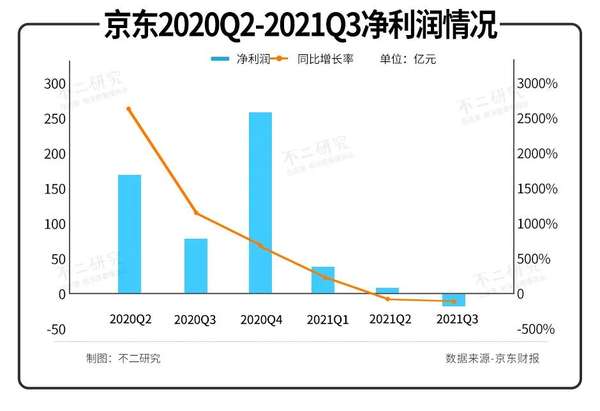

从净利润角度看,京东出现增收不增利的症结。继今年Q2京东净利润增速转负后,Q3京东由盈转亏。

据财报数据显示,京东2021年Q1-3净利润分别为36.17亿元,7.94亿元,-28.07亿元,分别同比增长237.18%,-95.17%,-137.12%。

从净利润增速看,京东净利润增速自2020年Q2起便不断下滑。2021年Q2转为负增长,Q3则由盈转亏,京东在增收不增利的道路上越走越远。

对于亏损原因,京东将原因之一归结于投资亏损,其三季报提及:2021年第三季度,因为股权投资带来的亏损达19亿元,而2020年第三季度亏损仅有3亿元,主要 “由于某些股权投资对象的非现金减值所致”。

从其投资活动现金流量亦可见一斑,2021Q1-Q3,京东的投资活动现金流量分别为-76.31亿元、180.74亿元、-297.57亿元。

在「不二研究」看来,目前,京东陷入增收不增利的泥潭,投资亏损仅为其亏损原因之一,更大症结在于京东的低利润商业模式,主要业务中物流和新业务都在亏损。短期内,京东或难离开增收不增利这个泥潭。

低利润重资产,不“性感”的商业模式

“兼具实体企业基因和属性、数字技术和能力的新型实体企业”,这是京东为自己塑造的形象。

相对于阿里和拼多多,更为重视自营的京东的商业模式就显得没那么“性感”了,重人力的特质使得京东成本常年居高不下。

据京东称,2021年上半年,京东物流为26万一线员工支付的月平均工资支出超过1.1万元,同时还为快递员提供包括意外伤害商业保险在内的六险一金。而京东共有超40万员工,这样的员工数无疑为京东带来了巨大的成本。

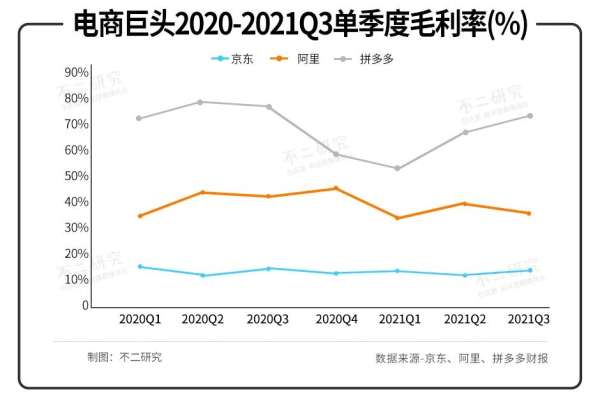

因此,京东的利润率远低于阿里和拼多多,据三季报显示,京东、阿里、拼多多2021年第三季度的毛利率分别为14.22%,35.35%,69.50%。

从业务结构上看,也能体现出京东的困境。

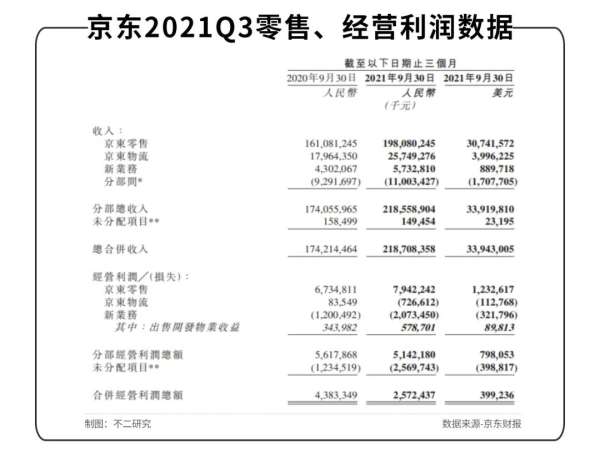

自2021年第一季度起,京东将其主营业务分为京东零售、京东物流和新业务三部分。京东零售也就是京东商城自营业务、平台业务和广告服务,新业务主要包括京东产发、京喜、海外业务和技术创新。

据财报显示,2021年第三季度,京东零售实现收入1980.80亿元,经营利润为79.42亿元,同比增长18%,是三大业务中唯一盈利的业务,但经营利润率仅为4.01%。

京东物流在2021年第三季度则实现收入257.49亿元,虽然同比增长43.34%,但却经营亏损7.27亿元,而去年同期盈利0.84亿元。

这意味着,即便已经独立上市,且外部物流业务占比持续超50%,但京东物流仍处于亏损状态。

并且,据财报显示,京东物流截至三季度末,仓库数为1300个左右,一年时间新增仓库500个,仓储总面积超过2,300万平方米。这个数字超过了于京东从2007年开始自建物流到2017年十年间的仓库增长总量。

京东物流仍在不断加大仓储投入,「不二研究」认为,随着物流基础设施的不断完善,京东物流在一二线城市的优势逐渐减弱,而对价格敏感的下沉市场又未必会青睐价格较高的京东物流,京东物流的高投入就显得有些尴尬了。

最后一项亏损最大的业务是京东的新业务,即京东产发、京喜、海外业务和技术创新。在第三季度京东新业务取得收入为57.33亿元,净利润亏损则高达20.73亿元。

某种程度上,京东在新业务暂未取得任何优势。

在「不二研究」看来,京东的低利润重资产的商业模式确实显得不那么“性感”,尽管“实体”基因令京东在宏观环境萎靡的情况下,成为业绩最稳定的那一个;低盈利及重资产投入对于业绩提振的不确定性,在短时间内难以解决,京东依然面临重重困难。

下沉市场,绕不开的“红海”

下沉市场,帮助拼多多弯道超车成为了电商第三大巨头。显然,京东并不想放过这块大“蛋糕”。

2019年10月,京东为开辟下称市场推出社交电商平台“京喜”。

2020年,社区团购大火,京东于当年度12月将京喜升级为京喜事业群,包含四大业务:主打社交电商的京喜APP、主打社区团购的京喜拼拼、打造线下门店提供商品和服务的京喜通,和提供高效可靠物流服务的京喜快递,以期加快下沉市场零售端布局。

在一二线城市市场趋近饱和的情况下,京东的下沉市场战略成功地为其突破用户数增长的瓶颈。徐雷在今年一季报财报电话会议中便表示,下沉市场贡献了近八成新增用户。

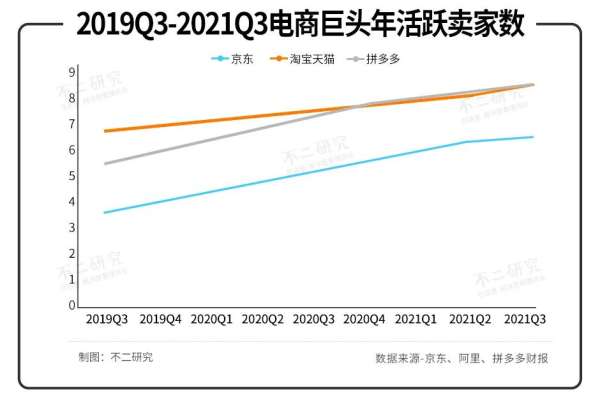

在2018年Q3和Q4,京东新增用户曾一度出现负增长。而在2021年Q3,京东年活跃用户数达5.52亿,较去年同期增长1.11亿,同比增长25%。

据财报显示,阿里、京东和拼多多2021年前三季度的季末净增年活跃买家数量分别为0.84亿、0.80亿和0.78亿人,京东年活跃用户增长数处于中位。

若从年活跃买家绝对数量角度看,京东已经被阿里和拼多多抛之脑后。据财报显示,截至2021年Q3,阿里、拼多多、京东年活跃买家数分别为8.63亿、8.67亿、5.52亿。

京东与阿里和拼多多的年活跃用户差距有3亿人之多,在基数小的情况下,增速仍无法居于首位,京东的活跃用户很长一段时间内只能处于第三位。

从业绩贡献看,「不二研究」认为京东下沉市场的表现不尽人意。

据财报显示,京东三季度新业务总营收为57.33亿元,带来亏损20.73亿元,这还是京东放缓了下沉市场开辟的结果。

据媒体报道,主打社区团购的京喜拼拼于今年8月推出山西市场,今年5月以来已经接连退出福建、甘肃、贵州、吉林、宁夏和青海等省份。

而拼多多旗下的多多买菜和阿里旗下的淘菜菜,已经成为行业前三,日订单量破千万的存在,且各自正在与其上游农业供应链打通,后续发展可能会越来越强势。

在「不二研究」看来,下沉市场早已不是拼多多“弯道超车”时的蓝海市场,现在的下沉市场俨然一片“红海”,京东在下沉市场的开辟目前来看除了带来一定程度的用户增量,其他角度是失利的,但想要取得未来持续的增长,下沉市场又是绕不开的,现在的京东或陷入进退两难境地。

“三国杀“下半场,京东路在何方?

目前,阿里、拼多多、京东“三国杀“下半场,下沉市场成为又一新战场,京东暂时败退“社区团购”。

总体而言,京东营收和用户量的增长是其三季报的亮点,但增收不增利、用户焦虑、京东物流尚难盈利、下沉市场开辟失利等症结更为明显。

京东想要破局,唯有像京东总裁徐雷说的做一个“长期主义者”,拥有“实体”基因的京东抗风险能力相对较强,坚持下去或许京东能走出其独有的道路。

但是,互联网寒冬已至,留给京东寻路未来的时间窗口已经越来越短了。

本文部分参考资料:

1.《净亏损28亿,京东又回到苦日子了?》,钛媒体APP

2.《用户焦虑、新业务想烧又不敢大烧,京东这个冬天不好过!》,螳螂财经

不二研究郑重声明:文中观点系作者个人观点,不代表本平台就此提出任何投资建议。投资者应谨慎理性作出投资决策。

作者/熊生

排版/艺馨

监制/Yoda

出品/不二研究